La vuelta de la inflación. ¿Buena o mala para la zona Euro?

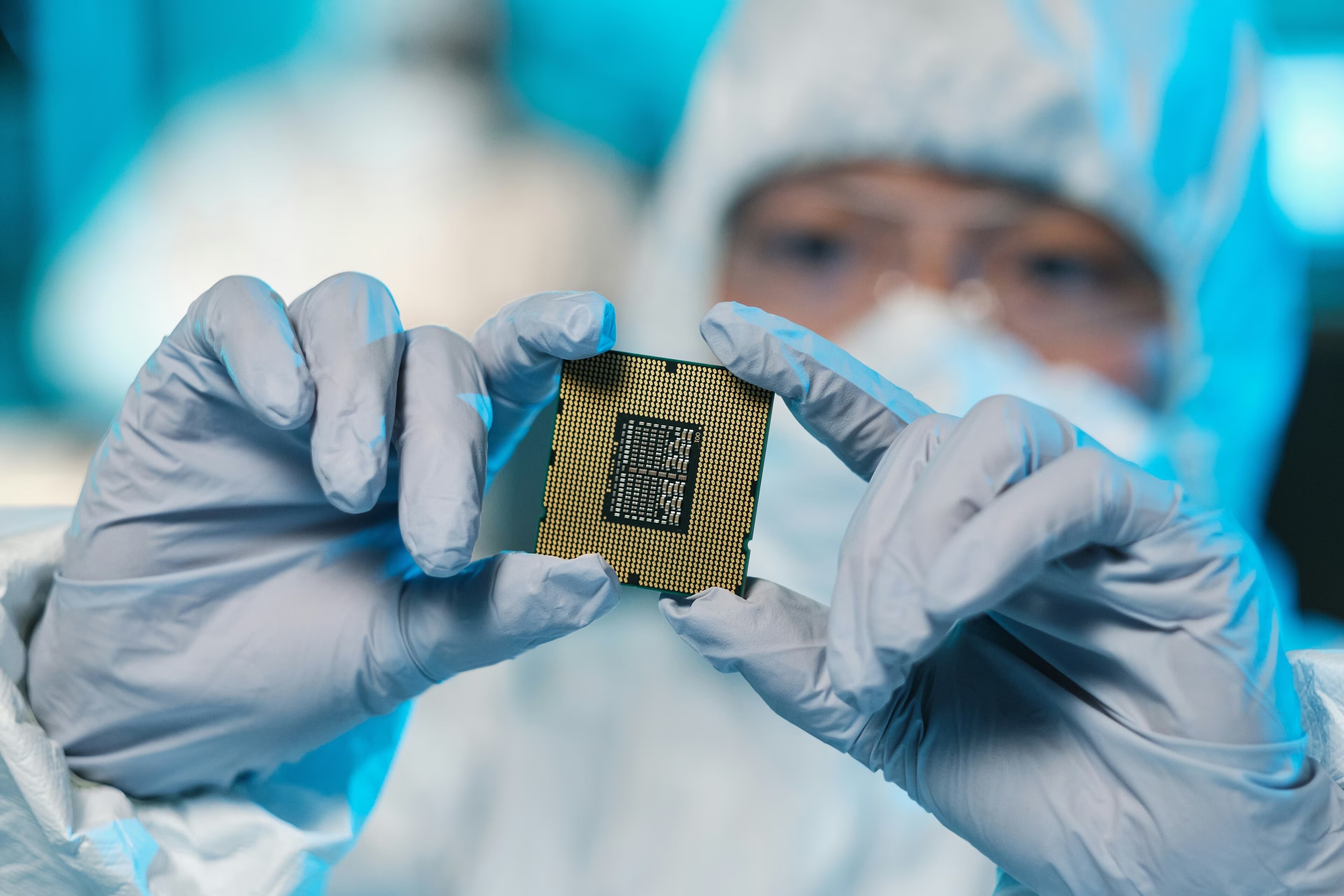

Image: REUTERS/Ralph Orlowski

Desde hace algunos años, una de las grandes preocupaciones para las economías avanzadas ha sido las dificultades para generar inflación. Una larga crisis global, tasas de paro altas y las limitadas presiones salariales, así como la caída del precio del petróleo provocaron una ausencia de presiones inflacionistas. Incluso a medida que la lenta recuperación comenzaba los bancos centrales, especialmente en Europa, disponían de escaso margen para estimular el crecimiento y la inflación, por lo que era difícil vislumbrar un futuro con un crecimiento de precios que se acercara al 2%.

Ante este escenario de pesimismo, los datos de las últimas semanas apuntan a que algo podría estar cambiando. Las medidas que disponemos de expectativas de inflación para el Área Euro y Alemania, tanto las basadas en encuestas como las implícitas en la cotización de los bonos ligados a la inflación, han aumentado en las últimas semanas hasta máximos de los últimos años. En el caso de las primeras, desde septiembre de 2015 han repuntado 0,5 pp, hasta situarse cerca del 1,5%, el máximo desde mediados de 2015. Las perspectiva de un estímulo fiscal en EEUU, el repunte del precio del petróleo tras el acuerdo de la OPEC y la estabilización de algunos países emergentes explicarían este cambio de las perspectivas.

Un aspecto positivo de la inflación más alta es la reducción de la probabilidad del riesgo de deflación si aconteciese un shock negativo. Ello es relevante porque sabemos que cuando los precios caen en una economía, se generan dinámicas que pueden reducir aún más el crecimiento (por ejemplo, los hogares tenderán a retrasar el consumo y las empresas la inversión, esperando que los precios caigan todavía más).

Sin embargo, a pesar de ese aspecto positivo, con mayor inflación vendrá menos necesidad de estímulos monetarios. La consecuencia serán tipos más altos de financiación para los estados. En un entorno de estas características, los inversores prestarán más atención a los riesgos propios de cada país antes de invertir en él, dado el repunte de sus propios costes de financiación.

Con menor apoyo del BCE, las ventajosas condiciones de financiación de las que disfrutan los estados actualmente podrían alterarse si se dan focos de riesgo. Ello tiene consecuencias a vigilar en distintos ámbitos, como la transmisión del riesgo entre entidades financieras y soberanos. Si una entidad financiera de un país necesitase una recapitalización, se podría dar una situación donde los problemas de una entidad se trasladasen a mayores costes de financiación para el Estado de ese país. Peor aún, las dificultades del soberano podrían trasladarse a entidades a priori sanas.

Durante una política monetaria expansiva, los tipos soberanos no repuntan sustancialmente ante un evento de riesgo, dada la existencia de un comprador incondicional, como es el banco central. Teóricamente, aunque suban los tipos, el BCE creó un mecanismo (las Outright Monetary Transactions) para conseguir que los soberanos en dificultades obtuviesen financiación del BCE, previa petición de rescate. Sin embargo, se trata de un mecanismo que no se ha utilizado nunca. Su propia introducción, en el turbulento 2012, sirvió para reducir sustancialmente los diferenciales de tipos de interés soberanos, probablemente por la credibilidad que los inversores otorgaron al BCE y en particular de su presidente tras la aprobación del mecanismo.

La forma de que la estabilización de los estados no dependa exclusivamente de este mecanismo sería completando la unión monetaria. Por ejemplo, una unión bancaria, completa con un fondo de garantía de depósitos común, debería conseguir que los ciudadanos no temiesen por sus ahorros cuando las dificultades de su banco se trasladasen al soberano, evitando así la agravación del problema inicial. La consecuencia sería que el problema de la entidad no se trasladaría al país de esa entidad

Sin duda, se ha avanzado en los últimos años en esta dirección: ha habido una armonización de reglas de resolución, la creación de mecanismos de resolución comunes (si bien limitados) y el BCE ha adquirido mayores poderes de supervisión. Sin embargo, todavía quedan elementos por profundizar: aclarar algunos elementos de las reglas de resolución bancaria, completar la unión bancaria como el fondo de garantía común y, por otro lado, avanzar hacia la unión fiscal. Hasta que no se haga, el edificio de la unión monetaria descansará sobre unos mimbres relativamente vulnerables. Para evitar que la vuelta de la inflación los ponga a prueba, deberíamos fortalecerlos.

No te pierdas ninguna actualización sobre este tema

Crea una cuenta gratuita y accede a tu colección personalizada de contenidos con nuestras últimas publicaciones y análisis.

Licencia y republicación

Los artículos del Foro Económico Mundial pueden volver a publicarse de acuerdo con la Licencia Pública Internacional Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0, y de acuerdo con nuestras condiciones de uso.

Las opiniones expresadas en este artículo son las del autor y no del Foro Económico Mundial.

Mantente al día:

Geoeconomía

La Agenda Semanal

Una actualización semanal de los temas más importantes de la agenda global

Más sobre Geo-economía y PolíticaVer todo

Demet Intepe

13 de noviembre de 2025