Esta nueva forma de moneda podría transformar la manera en que vemos el dinero

Image: REUTERS/Dado Ruvic/Illustration

Los bancos centrales de todo el mundo están experimentando con la denominada moneda digital del Banco Central (Central Bank Digital Currency, CBDC). ¿Pero qué es y por qué importa?

La CBDC es una versión digitalizada de la moneda nacional en la que el Banco Central emite un nuevo dinero equivalente a su moneda nacional, y canjeable por esta, y por lo general elimina la cantidad equivalente de moneda de la oferta monetaria.

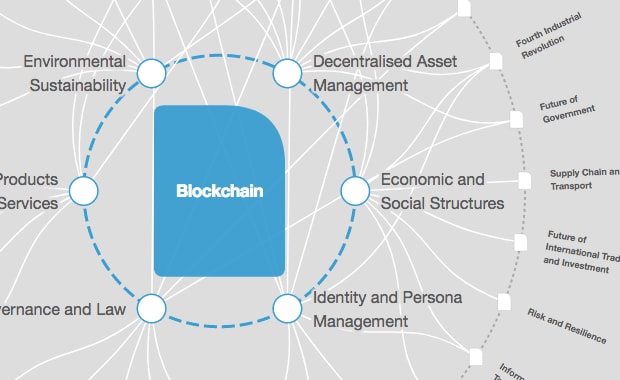

Se podría emitir utilizando la tecnología de registro distribuido, en la que se manejarían las transacciones y se liquidarían de igual a igual.

La CBDC se puede emitir para uso general (CBDC minorista) para pagos entre pares y pagos de consumidores a comerciantes; o para uso de bancos comerciales y cámaras de compensación (CBDC mayorista) para pagos interbancarios más eficaces que se efectúan fuera de la banca corresponsal tradicional y otros sistemas de pago.

Si bien puede parecer exagerado, según una encuesta llevada a cabo por el BIS, al menos 44 bancos centrales están investigando o experimentando en la actualidad con CBDC, o lo harán pronto.

El hecho de que docenas de bancos centrales estén explorando, y en algunos casos implementando, la CBDC basada en la tecnología de cadena de bloques es importante, y es un indicador temprano del uso potencial de esta tecnología emergente en los sistemas financieros y monetarios.

Los bancos centrales desempeñan un papel fundamental en la economía mundial, y sus decisiones acerca de la implementación de tecnologías de registro distribuido y de moneda digital en el futuro pueden tener grandes repercusiones para las economías.

Independientemente del alcance de las investigaciones en curso, la mayoría de los bancos centrales aún deben elaborar conclusiones, que se deben formular país por país. En algunos casos, la CBDC tiene el potencial de mejorar los sistemas actuales. En otros casos, muchos bancos centrales pueden llegar a la conclusión de que la inversión no vale la pena. En un informe de 2017, por ejemplo, el Banco Central de Dinamarca declara: “En el contexto danés, no está claro a qué podría contribuir la moneda digital del Banco Central que no esté ya cubierto por las soluciones de pago actuales”.

Los bancos centrales de los países emergentes —en donde los procesos financieros y los sistemas tecnológicos existentes aún no son muy eficaces o no están profundamente arraigados— pueden obtener los mayores beneficios de la implementación de tecnologías de registro distribuido. También pueden lograr una mayor inclusión financiera a partir de la implementación de la CBDC.

El Banco de Tailandia y el Banco de la Reserva de Sudáfrica, entre otros, están experimentando con la CBDC en programas piloto a gran escala para el pago interbancario y la eficiencia de liquidación. El Banco Central del Caribe Oriental está analizando la idoneidad de las tecnologías de registro distribuido para avanzar en múltiples objetivos, desde la inclusión financiera y la eficacia de los pagos hasta la resistencia del sistema de pagos contra tormentas y huracanes.

El Banco Nacional de Camboya será uno de los primeros en implementar la tecnología de cadena de bloques en su sistema nacional de pagos para uso de los consumidores y los bancos comerciales. Implementará la tecnología de cadena de bloques en la segunda mitad de 2019, como un experimento para apoyar tanto la inclusión financiera como una mayor eficacia del sistema bancario.

Durante los próximos cuatro años, debemos prever que muchos bancos centrales decidan si usarán las tecnologías de cadena de bloques y de registro distribuido para mejorar sus procesos y el bienestar económico. Dada la importancia sistémica de los procesos del Banco Central y la relativa falta de madurez de la tecnología de cadena de bloques, los bancos centrales deben evaluar minuciosamente todos los riesgos conocidos y desconocidos para la implementación.

CBDC mayorista: los principales casos de CBDC mayorista, que se ponen a disposición únicamente de bancos comerciales y cámaras de compensación para uso en el mercado interbancario mayorista, se basan en una mayor eficacia en los pagos interbancarios nacionales o transfronterizos. En la actualidad, en algunos países estos procesos pueden ser ineficaces y suponen costos, tiempo y riesgos de contraparte para los bancos.

La mayoría de los programas pilotos de bancos centrales de la CBDC en etapa inicial hasta la fecha se han centrado en la CBDC mayorista para uso doméstico. Al emplear este tipo de moneda digital, los bancos centrales esperan lograr una mayor eficacia en los pagos interbancarios y en la negociación y liquidación de valores interbancarios. Los bancos centrales de varios países —incluidos los de Sudáfrica, Canadá, Japón, Tailandia, Arabia Saudita, Singapur y Camboya— están experimentando con esta versión de CBDC.

CBDC minorista: los principales casos de CBDC minorista, que están generalmente disponibles para el público, se relacionan con la capacidad de aumentar potencialmente la inclusión financiera o de servir como una alternativa estratégica al efectivo físico en economías en las que el efectivo se reduce.

La CBDC actúa como un sustituto o complemento del efectivo y una alternativa a los depósitos bancarios tradicionales. Para algunos países, esta forma de moneda digital podría tener el potencial de incentivar la participación en el sector bancario para los subbancarizados, mejorar los pagos entre pares y en el extranjero, y posiblemente mejorar los procesos de KYC (know your client, conocimiento del cliente) y AML (anti-money laundering, antilavado de dinero) o frenar las actividades ilícitas. En regiones con un uso de efectivo cada vez menor, podría servir como un contrapeso importante para las aplicaciones de pago minorista desarrolladas por el sector privado.

Los bancos centrales de varios países están experimentando con esta forma de CBDC, incluidos los del Caribe Oriental, las Bahamas y Camboya. Es importante destacar que la CBDC también se puede emitir de manera centralizada sin tecnología de cadena de bloques. Suecia ha estado evaluando ambas formas de CBDC.

Ashley Lannquist, jefa del proyecto sobre Blockchain y tecnologías de registro distribuido del Foro Económico Mundial

No te pierdas ninguna actualización sobre este tema

Crea una cuenta gratuita y accede a tu colección personalizada de contenidos con nuestras últimas publicaciones y análisis.

Licencia y republicación

Los artículos del Foro Económico Mundial pueden volver a publicarse de acuerdo con la Licencia Pública Internacional Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0, y de acuerdo con nuestras condiciones de uso.

Las opiniones expresadas en este artículo son las del autor y no del Foro Económico Mundial.

Mantente al día:

Blockchain

La Agenda Semanal

Una actualización semanal de los temas más importantes de la agenda global

Más sobre Tecnologías emergentesVer todo

Inna Tokarev Sela

13 de noviembre de 2025