¿Y si un banco central emite su Bitcoin?

Image: REUTERS/Mark Blinch

La fiebre por las criptomonedas y los diferentes usos del blockchain ha llevado a diferentes personas a proponer que se pueda utilizar para el dinero respaldado por un banco central. Por ello, vale la pena preguntarse: ¿sería esto posible? ¿Qué características tendría? ¿Hay algún antecedente en esta dirección?

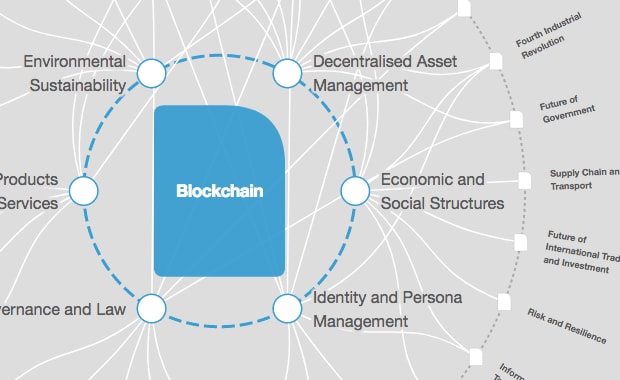

La obsesión de los emprendedores con las analogías nos ha traído un ejemplo muy interesante: “el Bitcoin para el dinero en efectivo.” Como se definió anteriormente, las aplicaciones del blockchain tienen premisas comunes como: “a) se requiere un libro de registro; b) hay diferentes interesados en ver o modificar dicho registro; c) no hay un tercero de confianza irrebatible; d) los diferentes actores no se conocen; y e) se requiere una verificación pública.”

Interesantemente, la función de un banco central estaría en conflicto con la tercera característica, ya que los bancos centrales se han constituido en el último siglo como terceros de confianza irrebatible por su misión de gestionar la moneda del Estado, la emisión de dinero y las tasas de interés.

En un modo más atrayente, la blockchain del Bitcoin tiene características como la descentralización, su carácter público y la irreversibilidad, pero no por ello es la única blockchain que podría existir. De hecho, de entre todas las blockchain que proliferan ahora, se distinguen las blockchains públicas de las privadas (en función de la forma de accesibilidad), así como las descentralizadas o “sin permiso” y las autorizadas (en función del mecanismo de transferencia).

Las blockchains autorizadas fueron en parte una respuesta a la complicación exponencial de verificación a través de toda la red —las transacciones de Bitcoin que antes se tardaban menos de un segundo ahora tardan unos 11 minutos— y al concepto de que algunos nodos podrían ser más importantes que otros. Con base en la existencia de blockchains autorizadas, se puede construir la base de una moneda digital emitida por un banco central.

Hacia 2015, el Banco de Inglaterra publicó sus prioridades de investigación, y hubo una prioridad que llamó la atención: el planteamiento de estudiar las criptomonedas en un caso de emisión y respaldo por un banco central (CBDC o CBCC, por sus siglas en inglés). Al poco tiempo, la institución definió a estas criptomonedas como “un banco central que otorga acceso a su hoja de balance de forma universal, electrónica, las 24 horas del día, los 7 días de la semana, en moneda nacional y con capacidad para acarrear interés.”

En términos más sencillos, sería el dinero en base digital de una moneda establecida y regulada por el gobierno. Por tanto, su diferenciación principal de todo lo que hemos escuchado hasta hoy sobre criptomonedas radicaría en que serían emitidas y respaldadas por bancos centrales. Esta discusión —que requiere un análisis complejo e independiente de este texto— puede derivar en una gama de aplicaciones dependiendo de diferentes propiedades, que inclusive podría afectar lo que entendemos por dinero y la relación que tenemos con los bancos comerciales.

Con estos antecedentes, podemos esperar que las criptomonedas emitidas por bancos centrales sean instrumentos digitales de alta seguridad, y que tengan las tres funciones del dinero —medio de pago, unidad de cuenta y almacenamiento de valor. Y como si fueran billetes, cada unidad podría ser foliada para evitar su duplicación.

Los bancos centrales activos en materia de criptomonedas tienen el objetivo de explorar si las transacciones pueden ser más eficientes, estables e inclusive si pueden implementar en mejor forma sus medidas económicas usando esta tecnología para corregir deficiencias del sistema económico actual, principalmente los problemas del efectivo. Ellos ven que no entender y aprovechar las criptomonedas podría mermar su rol central para sus economías.

Por tanto, es importante subrayar que las criptomonedas de bancos centrales serían más parecidas a las carteras virtuales en sustitución del efectivo que a tecnologías de transferencia interbancaria. Más aún, la principal motivación que tienen los bancos centrales para estudiar esta tecnología también pasa por sus implicaciones macroeconómicas, un mayor margen de acción en caso de crisis y los costos para emitir y mantener el efectivo —de ahí la insistencia de que se requiere un análisis independiente de este texto.

Es imperante poner a este asunto como uno de discusión pública. Por un lado, suena muy interesante hacer evolucionar el sistema monetario aprovechando las tecnologías. Por el otro, las capacidades de rastreo, monitorización e irreversibilidad serán controvertidas para diferentes sectores.

Por ejemplo, ¿cómo integrar a los sectores menos bancarizados a este formato? ¿Qué dirán los bancos comerciales que podrían ver desplazado su modelo de negocio? ¿Cómo reaccionarán los usuarios altamente dependientes del efectivo (que muchos de ellos no quieren pagar impuestos)? ¿Cuál será la opinión de personas que no tienen destreza tecnológica? ¿Cómo sería la adopción en un país emergente y de alto uso del efectivo como México? Si alguien puede saber cuánto dinero tenemos, en dónde lo guardamos y en qué lo gastamos, ¿cuál es el límite de lo que el banco central debería saber de nosotros?

Mientras algunos bancos centrales han condenado tajantemente la idea de las criptomonedas —privadas—, existen diferentes países que han sido proactivos para explorar el concepto, aportar al debate mediante discursos o comunicados, realizar experimentos e implementar programas de este tipo. Entre ellos, vale la pena destacar:

- El Banco de Inglaterra, que cuantificó los potenciales efectos macroeconómicos de las criptomonedas emitidas por bancos centrales. Además, ha teorizado sobre su aplicación, retos e implicaciones.

- El Banco de Estonia, que anunció su intención de lanzar su “estcoin” como parte de su programa de residencias y ciudadanías electrónicas.

- El Banco de Japón, que colaboró con el Banco Central Europeo para explorar cómo se podría aplicar una bitácora descentralizada en las infraestructuras financieras de mercado.

- El Banco de Suecia, que presentó una investigación detallada para emitir su “e-corona” como complemento al efectivo. Tomará en 2019 la decisión sobre su emisión.

- La Fed estadounidense, que ha publicado documentos e investigaciones sobre pagos, compensaciones y liquidaciones. Además, el nuevo presidente de la Fed fue uno de los que fomentó estas investigaciones a nivel local.

- El Banco de Canadá comenzó el “Project Jasper”, una iniciativa público-privada para simular una blockchain para realizar liquidaciones interbancarias. El proyecto tendrá varias fases según las observaciones que han ido encontrando.

- La Autoridad Monetaria de Singapur lanzó el “Project Union”, que simuló con éxito liquidaciones interbancarias vía una criptomoneda emitida por bancos centrales. La siguiente fase simulará operaciones y liquidaciones con valores de renta fija, así como pagos transfronterizos.

- El Banco Popular de China está explorando tecnologías para emitir su propia criptomoneda, en un caso que llamó la atención por la prohibición de las ofertas iniciales de monedas (ICO, por sus siglas en inglés), entre otras restricciones.

- El Banco Central de la Federación Rusa ha realizado pruebas piloto para probar la viabilidad de diferentes esquemas de criptomonedas emitidas por bancos centrales en varias plataformas.

- El Banco Central de Ecuador implementó Dinero Electrónico, la primera criptomoneda emitida por un banco central en la historia. Bajo este esquema, inspirado en las carteras digitales, el banco central permite a usuarios tener cuentas de dinero electrónico, que son dadas de alta directamente ante el banco central. La implementación no fue un éxito rotundo, pero se espera que el sistema vaya mejorando.

Mención aparte merece Venezuela, que ha estado en las noticias gracias a la emisión del Petro, que según el gobierno es una “criptomoneda” respaldada por petróleo venezolano cuya preventa inició el pasado 20 de febrero.

En primer lugar, cabe subrayar que el Petro no sería una criptomoneda emitida por un banco central, sino por el gobierno, y su concepto sería más cercano a un ICO, lo cual requiere un análisis aparte. En definitiva, no es el tipo de criptomoneda que se ha discutido aquí. En segundo lugar, su emisión no responde a la exploración y aprovechamiento tecnológicos, sino a una forma de buscar sortear el cerco de las sanciones estadounidenses.

En tercer lugar, los documentos presentados por el gobierno —White paper, manual de compra y lineamientos para el control interno y cumplimiento regulatorio— presentan insuficiencias en contenido, cuestionamientos sobre su protección contra el cibercrimen, así como información contradictoria (una sección aduce que los bloques serán del tipo NEM y otra parte indica bloques ERC20, de la familia del Ethereum).

Con dichos antecedentes, que destacan entre muchos otros, preocupa que estos criptoactivos creen confusión para el público en general. Su planteamiento permite anticipar volatilidad, control excesivo del gobierno y terreno fértil para la corrupción.

Con la pertinente aclaración de la ICO venezolana, muy distinta a las CBDCs que estudian los bancos centrales, hay que concluir que la concepción que tenemos de los bancos centrales podría cambiar en muy pocos años. En este proceso de transformación, se distinguirán los bancos centrales pasivos de los proactivos con respecto a esta tecnología.

Sin lugar a duda, la mejor estrategia es que sean proactivos para realizar investigaciones, contribuir al debate, intercambiar información y mejores prácticas, desarrollar modelos, implementar experimentos y comprometerse con la causa. En este campo, tanto como en otros, la transformación tecnológica los amenaza con volverlos irrelevantes.

Curiosamente, existe una responsabilidad simétrica para la población en general y los investigadores de ramas como la economía y la tecnología: la de ahondar en su conocimiento sobre estos temas y llevarlos al debate público. El futuro del sistema financiero y de la relación de las personas con el dinero lo vale.

No te pierdas ninguna actualización sobre este tema

Crea una cuenta gratuita y accede a tu colección personalizada de contenidos con nuestras últimas publicaciones y análisis.

Licencia y republicación

Los artículos del Foro Económico Mundial pueden volver a publicarse de acuerdo con la Licencia Pública Internacional Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0, y de acuerdo con nuestras condiciones de uso.

Las opiniones expresadas en este artículo son las del autor y no del Foro Económico Mundial.

Mantente al día:

Blockchain

Temas relacionados:

La Agenda Semanal

Una actualización semanal de los temas más importantes de la agenda global

Más sobre Tecnologías emergentesVer todo

Kriti Sharma

11 de febrero de 2026