La financiación del circulante en la gran recesión

Hace unas pocas semanas, Jesús Alfaro me invitó a fusionar y actualizar los dos posts “España, país de PyMEs, requisitos para crecer” (I y II) que escribí para Sintetia en 2013,para publicarlos de nuevo en su blog, Derecho Mercantil España.

Una de las reacciones más interesantes al post fue la de Manuel Illueca, quien entendía el efecto umbral como “estadísticamente significativo e interesante” y sin embargo “no muy relevante económicamente”.

En la conversación, Illueca rechazaba con más intensidad las restricciones financierascomo un desincentivador al crecimiento de las PyMEs Españolas, pese a que yo argumentase los incentivos que reciben a permanecer permanentemente descapitalizadas. En concreto, rechazaba la supuesta capacidad de las grandes empresas de sustituir deuda bancaria por comercial compartiendo un paper suyo al respecto.

La financiación del circulante.

Guiado por Manuel Illueca llegué a la base de datos SABI, que reúne información de empresas de España y Portugal (de 2.000.000 y 500.000 empresas, respectivamente). Pude consultarla gracias a la ayuda de Manuel Hidalgo (muchas gracias, Manu), y encontré lo que puede ser un relato de la evolución del circulante durante la gran recesión.

Ahora haré una aproximación (que será burda, no me lo tengan en cuenta) a qué es el circulante y por qué me fijo en él.

El circulante es, a grandes rasgos, la suma de todos los derechos de cobro y obligaciones de pago que tiene una empresa y que vencen (hay que pagar o se van a cobrar) en un plazo inferior a un año. Típicamente, cualquier empresa tendrá en su circulante un saldo a cobrar mayor que el saldo a pagar (caso contrario podría llegar a tener un problema de liquidez, si no le pone solución, y puede ser señal de problemas más graves en la empresa).

La diferencia entre el circulante a cobrar (activo circulante, que incluye productos ya terminados pero no entregados al cliente o no facturados todavía) y el circulante a pagar hay que financiarla de alguna manera. La forma más común (y barata) de hacerlo era, durante la bonanza, la contratación de líneas de crédito con entidades financieras.

Una línea de crédito suponía la disponibilidad de cierta cantidad de dinero por parte de la empresa, a cambio de una cantidad fija (comisión de apertura), y los intereses correspondientes al importe que realmente se utilizase de esa cantidad contratada. Pagar intereses sólo por el importe utilizado abarataba el coste de esta financiación.

La recesión o la debacle del circulante.

Sucedió en 2007. La banca empezó a tener problemas (especialmente las cajas, que eran la mitad del sistema financiero español). Todos tenían préstamos-porquería (en la terminología de Leopoldo Abadía, siempre tan visual en sus metáforas), pero nadie sabía cuánta tenían los demás y dejaron de fiarse (de prestarse) entre sí.

Con el mercado interbancario prácticamente desaparecido, y los bancos (especialmente las cajas) necesitados de financiación a corto plazo, su reacción fue no renovar la mayoría de las líneas de crédito que tenían contratadas con sus clientes. Ese tipo de financiación bancaria del circulante no se ha vuelto a recuperar.

La distribución del daño.

Todas las empresas, de todos los tamaños, sufrieron este vuelco. Muchas (demasiadas) se encontraron con la imposibilidad de hacer frente a sus compromisos en tiempo y forma. El problema real fue de liquidez. Incluso a empresas solventes que podrían haber terminado pagando lo comprometido si se hubieran refinanciado, les fue negada esa posibilidad. Al afectar tanto a compromisos ya adquiridos como a necesidades de nueva inversión necesaria para el funcionamiento de la empresa, llevaron al cierre obligado. Incluso de empresas que podrían haber sido solventes, muchas (demasiadas) quebraron de la noche a la mañana al no poderse adaptar con suficiente celeridad al nuevo paradigma.

Todas intentaron financiarse, dentro de lo posible, alargando los plazos de pago a sus proveedores; esto provocó, en algunos casos, la asfixia económica y posterior desaparición del proveedor.

Una muestra de esto es el enorme salto tanto en activo circulante (no cobrado) del año 2007 al 2008, como en la financiación a corto plazo. El descenso en la disponibilidad de financiación bancaria lo podemos encontrar en el siguiente gráfico, con datos de laEncuesta sobre préstamos Bancarios del Banco de España. Aumentó el volumen, sí, mientras los tipos de interés se disparaban, ahogándose las empresas en estos crecientes costes financieros.

Y no sólo las empresas, también los empresarios. El endurecimiento de condiciones no se quedó en el tipo de interés creciente sino también en el resto de condiciones (garantías reales y personales, compromisos, etc.). Veámoslo en otro gráfico, con datos de la misma encuesta del Banco de España.

Personalmente, opino que tanto el salto en la financiación a corto como en el activo circulante proceden de la actuación de todas las empresas que, para defenderse, optaron por intentar no pagar en su momento a sus proveedores, alargando los periodos de pago, y provocando la debacle de los más débiles en esa carrera. Hasta dónde lo lograron es, una vez más, el relato del poder de negociación en las relaciones comerciales.

“El poder de negociación de un agente económico depende de la escasez relativa de aquello que aporta al acuerdo. Es decir, de la existencia de alternativas viables para la contraparte.” SimónGRT

Veámoslo.

Un patrimonio neto a corto plazo negativo (a pesar del incremento en financiación externa que proviene de otros proveedores, desde 2008 las cuentas a cobrar de las pymes aumentan menos que las cuentas a pagar) significa, por supuesto, la financiación con fondos propios. Si recordamos que las PyMEs españolas estánincentivadas a permanecer terriblemente descapitalizadas, entenderemos que muchísimas de ellas no resistieron este vuelco y quebraron. Llevándose por delante, por supuesto, el patrimonio de los socios, también el patrimonio personal.

Los plazos de pago, o la patata caliente.

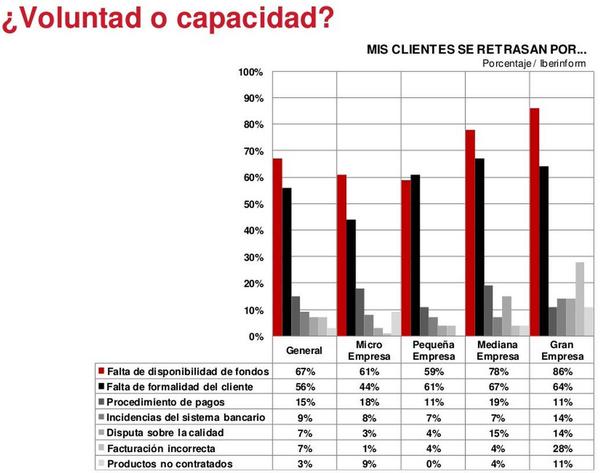

He dicho que todas las empresas intentaron ya desde 2008 financiarse, dentro de lo posible, alargando los plazos de pago a sus proveedores. La falta de formalidad en los plazos de pago se ha convertido en parte del nuevo paradigma de las empresas españolas. Se alargan más y más. Los proveedores de las empresas españolas saben que, si no cobran a tiempo, es porque sus clientes no pueden y/o no quieren cumplir.

Los cambios legislativos (una ley con menos de cinco años de vigencia que ya ha sido reformada tres veces desde entonces) una vez más se han demostrado inútiles.

Grosso modo, las pequeñas empresas han pasado a financiar con sus fondos propios el circulante de las de mayor tamaño, toda vez que el sistema financierodejó de cumplir esa función.

La PyME que financia a la gran empresa.

Esta situación, este nuevo paradigma, ha ido moderándose progresivamente desde entonces. Las empresas españolas, de cualquier tamaño, van saneando progresivamente sus balances. Demasiadas veces mediante quiebras, a menudo seleccionando más cuidadosamente sus clientes. Las empresas supervivientes son las financieramente más robustas, al desaparecer las más débiles.

Y las pequeñas y medianas empresas siguen soportando la financiación del circulante de sus clientes de mayor tamaño, pero cada vez en menor medida.

Quiero pensar, y esto no es tanto una conclusión como un deseo, que en conjunto hemos aprendido la lección y las PyMEs españolas son y serán a partir de ahora, financieramente más robustas. Quiero pensar que la descapitalización, una de sus marcas de clase, es un error que no volverán a repetir, al menos durante una generación de propietarios y directivos.

Espero que integremos la alta capitalización entre las características de nuestros proyectos empresariales, como ya hemos hecho con la agilidad en la estructura. De nosotros depende.

Con la colaboración de Sintetia

Autor: Simón González de la Riva, es profesional de comercio, marketing y gestión de empresas.

REUTERS/ Regis Duvignau

No te pierdas ninguna actualización sobre este tema

Crea una cuenta gratuita y accede a tu colección personalizada de contenidos con nuestras últimas publicaciones y análisis.

Licencia y republicación

Los artículos del Foro Económico Mundial pueden volver a publicarse de acuerdo con la Licencia Pública Internacional Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0, y de acuerdo con nuestras condiciones de uso.

Las opiniones expresadas en este artículo son las del autor y no del Foro Económico Mundial.

La Agenda Semanal

Una actualización semanal de los temas más importantes de la agenda global